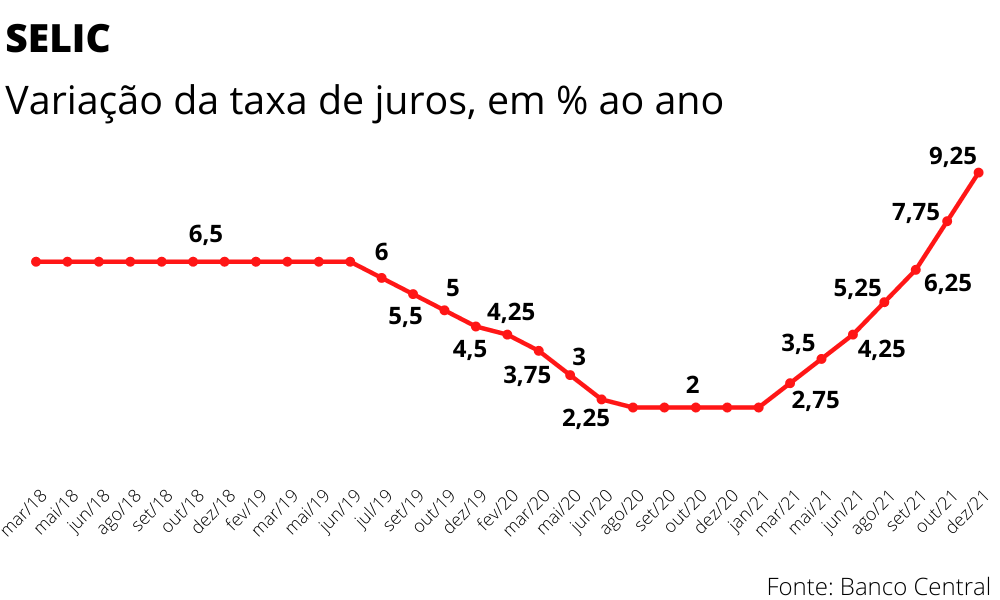

Banco Central eleva os juros a 9,25%, e Selic alcança o maior patamar desde 2017

Copom faz a sétima elevação seguida e a segunda de 1,5 ponto percentual em meio à tentativa de segurar a escalada da inflação; mercado projeta novos aumentos e taxa a 11,25% no próximo ano

O Comitê de Política Monetária (Copom) do Banco Central (BC) voltou a subir, nesta quarta-feira, 8, a taxa básica de juros da economia brasileira, passando a Selic de 7,75% para 9,25% ao ano. A segunda alta seguida de 1,5 ponto percentual já era esperada pelos analistas em meio à deterioração das projeções para a inflação de 2022 — para este ano, o BC já abandonou qualquer perspectiva de cumprir com a meta. O movimento deixa a Selic no patamar mais elevado desde maio de 2017, quando foi a 10,25% ao ano. Esta foi a sétima alta consecutiva da taxa, que em janeiro estava em 2% ao ano, o menor nível da história. Desde março, o colegiado injetou 7,25 pontos percentuais na taxa de juros, a maior escalada em quase 20 anos. O novo ciclo de alta deve se estender para 2022, segundo as previsões do Boletim Focus, a pesquisa semanal do BC com mais de uma centena de bancos, casas de análise e outras instituições. O mercado estima que o Copom eleve a Selic a 11,25% ao fim do primeiro trimestre e a estabilize nesse patamar até a virada do ano. Para 2023, os analistas estimam o início de uma nova temporada de cortes, trazendo os juros para 8%, enquanto para 2024 a taxa deve ser reduzida para 7% ao ano. A aceleração dos juros deve impactar negativamente na recuperação da economia no ano que vem por encarecer a tomada de crédito e impactar na redução dos investimentos. O colegiado se reúne a cada 45 dias. O primeiro encontro do Copom para 2022 está marcado para 1º e 2 de fevereiro.

Em nota, o Copom afirmou que deve fazer novo ajuste com a mesma magnitude de 1,5 ponto percentual na próxima reunião, elevando a Selic para 10,75% ao ano. “O Copom considera que, diante do aumento de suas projeções e do risco de desancoragem das expectativas para prazos mais longos, é apropriado que o ciclo de aperto monetário avance significativamente em território contracionista. O Comitê irá perseverar em sua estratégia até que se consolide não apenas o processo de desinflação como também a ancoragem das expectativas em torno de suas metas”, publicou. A decisão de elevar a taxa para 9,25% ao ano foi unânime. “O Comitê entende que essa decisão reflete seu cenário básico e um balanço de riscos de variância maior do que a usual para a inflação prospectiva e é compatível com a convergência da inflação para as metas ao longo do horizonte relevante, que inclui os anos-calendário de 2022 e 2023. Sem prejuízo de seu objetivo fundamental de assegurar a estabilidade de preços, essa decisão também implica suavização das flutuações do nível de atividade econômica e fomento do pleno emprego.”

O colegiado indicou que o ambiente externo tornou as condições financeiras mais desafiadoras para as economias emergentes com bancos centrais expressando a necessidade de cautela diante da persistência das pressões inflacionárias. O Copom também citou os temores gerados pela variante Ômicron do novo coronavírus. “A possibilidade de nova onda da Covid-19 durante o inverno e o aparecimento da variante Ômicron adicionam incerteza quanto ao ritmo de recuperação nas economias centrais”, informou. O colegiado do BC ainda afirmou que indicadores da atividade econômica brasileira “mostram novamente uma evolução moderadamente abaixo da esperada”. As atividades econômicas do país caíram 0,1% no terceiro trimestre na comparação com os três meses imediatamente anteriores, segundo dados divulgados na quinta-feira, 2, pelo Instituto Brasileiro de Geografia e Estatística (IBGE). O resultado, o segundo negativo após a queda de 0,4% no segundo trimestre. O BC ainda reforçou que a inflação se mantém elevada em diversos campos. “A alta dos preços foi acima da esperada, tanto nos componentes mais voláteis como também nos itens associados à inflação subjacente”, informou. O colegiado citou que o questionamento do arcabouço fiscal, ou seja, a responsabilidade do governo federal com as contas públicas, gera risco de desancoragem das expectativas da inflação para um nível acima do projetado pelo cenário básico.

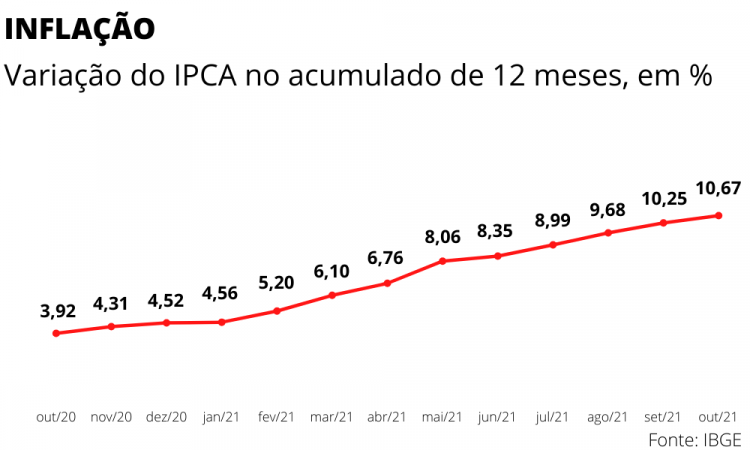

O que pressiona a inflação

O Índice de Preços ao Consumidor Amplo (IPCA), foi a 10,73% no acumulado de 12 meses na prévia de novembro — o último dado antes da reunião do Copom. Em outubro, a análise completa mais recente, o IPCA foi a 10,67% em 12 meses, mantendo o indicador acima de dois dígitos na trajetória iniciada no mês anterior. Este foi o resultado mais expressivo para o período desde janeiro de 2016. A aceleração da inflação é puxada principalmente pela variação de preços administrados, como a energia elétrica e os combustíveis, em meio ao quadro de forte desvalorização do real ante o dólar, alta no preço das commodities e os rescaldos da crise hídrica. A degradação das expectativas para a inflação é renovada semanalmente pelo mercado financeiro. A mediana da pesquisa feita pelo BC mostra que a perspectiva para o IPCA foi a 10,18% ao fim deste ano. Em 2021, a autoridade monetária persegue a meta inflacionária de 3,75%, com margem de 1,50 ponto percentual para cima ou para baixo, ou seja, entre 2,25% e 5,25%. O aumento da pressão inflacionária deste ano contamina as expectativas para 2022. Segundo o Focus, o IPCA deve encerrar o ano que vem com alta de 5,02%, já acima do teto da meta de 5%, com centro de 3,50% e piso de 2%. A contaminação das expectativas para 2022 acendeu um alerta, e, em diversas oportunidades, o presidente da autoridade monetária, Roberto Campos Neto, afirmou que a entidade vai levar a Selic até onde for necessário para fazer cumprir a meta. “A expectativa de inflação começa a ver 2022 com uma desancoragem inicial parecida com 2017. O Banco Central entende que é muito importante atuar nessa desancoragem”, disse em um evento com empresários da construção civil no fim do mês passado.

O aperto da política monetária vai impactar na desaceleração das atividades econômicas em 2021 e 2022. Em paralelo ao aumento das estimativas para a inflação e os juros, o mercado financeiro cortou gradativamente a projeção para o Produto Interno Bruto (PIB). Para este ano, a perspectiva é alta de 4,71%, enquanto para 2022 a mediana ficou em 0,51% — opiniões mais pessimistas indicam até desempenho negativo da atividade econômica. As previsões são contestadas pelo governo federal. O Ministério da Economia estima que o PIB deste ano encerre com avanço de 5,1%, e prevê alta de 2,1% em 2022. Constantemente, o chefe da equipe econômica, Paulo Guedes, critica as perspectivas pessimistas para a atividade econômica, apesar de reconhecer que a alta da Selic vai prejudicar o desenvolvimento do país. Em um evento com empresários nesta terça-feira, 7, Guedes justificou a visão mais otimista como resposta ao “ceticismo” de adversários políticos que saíram derrotados nas últimas eleições. “Temos que reagir a isso, e não com ufanismo. Reagimos dizendo: ‘olha, a inflação está subindo, é um problema no mundo inteiro. O Banco Central está subindo os juros, isso desacelera o crescimento, mas não causa recessão’”, afirmou.

Comentários

Conteúdo para assinantes. Assine JP Premium.