Brasil é um dos países mais desiguais do mundo por causa do sistema tributário e cobrança desproporcional de impostos

Com um modelo que cobra valores superiores dos mais pobres, tributação do país acentua desigualdades e apresenta distorções que favorecem a parcela da população com maior poder aquisitivo

A tramitação da reforma tributária no Congresso Nacional tem avançado com rapidez, uma vez que o governo tornou o assunto umas das prioridades para o primeiro ano da gestão. Mas, para diversos setores, o tema é uma pendência de longa data, que tem causado prejuízos ao Brasil. Auditor fiscal da Receita Estadual de São Paulo e presidente da Associação Nacional de Associações de Fiscais de Tributos Estaduais (Febrafite), Rodrigo Spada relembra que o Código Tributário Nacional vigente é de 1966, época da ditadura militar — e que a economia brasileira sofreu grandes mudanças nos últimos 50 anos. A avaliação dele é de que o modelo atual tem sido responsável por tornar o Brasil uma das nações mais desiguais do mundo, na medida em que o sistema tributário funciona como um “Robin Hood às avessas”, cobrando impostos excessivamente dos mais pobres e desonerando os mais ricos.

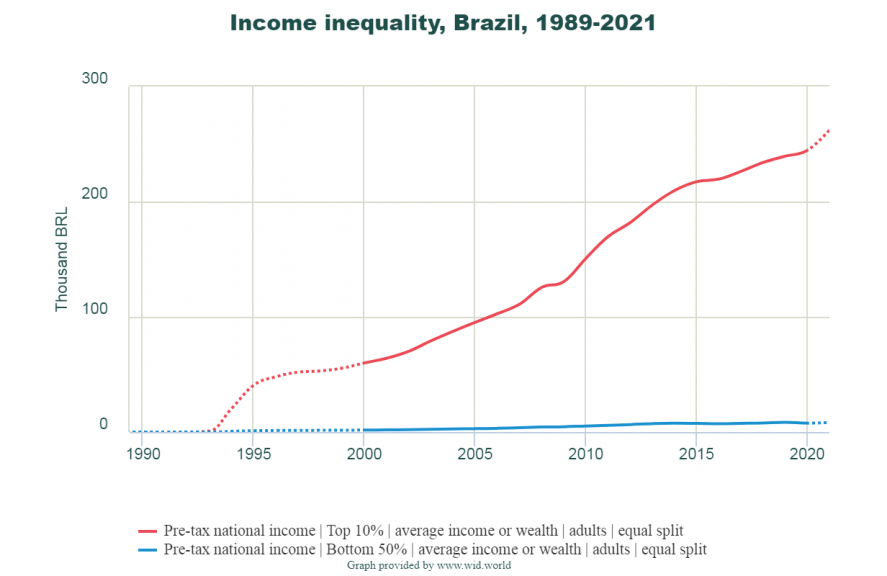

De acordo com o Relatório de Desigualidade Mundial de 2022, o Brasil é um dos países mais desiguais do mundo. Os dados revelam que os 10% mais ricos captam 59% da renda nacional total, enquanto a metade mais pobre da população fica com apenas cerca de 10%. O relatório indica que programas governamentais de distribuição de renda contribuíram para a redução da desigualdade salarial nos últimos 20 anos. Contudo, os especialistas consideram que, na ausência de uma grande reforma tributária e agrária, a desigualdade geral de renda permaneceu praticamente inalterada, com os 50% mais pobres captando cerca de 10% da renda nacional, e os 10% mais ricos, cerca de metade dela.

Gráfico demonstra desigualdade de renda entre população mais rica e mais pobre do Brasil. Linha vermelha representa a renda nacional dos 10% mais ricos, enquanto linha azul mostra os rendimentos dos 50% mais pobres | Fonte: World Inequality Data Base

“O mundo mudou, se modernizou e nós ainda estamos adotando um sistema tributário feito para economias fechadas e industriais. Hoje, nossa economia é aberta, globalizada e com uma base muito maior. O setor de serviços, por exemplo, ganhou um peso econômico que não tinha antes. Nossa busca, enquanto agentes do sistema fiscal, é por uma sociedade mais justa, mais equilibrada. Queremos que a economia cresça e que a gente tenha uma distribuição melhor da carga tributária. O nosso país é um dos mais desiguais do mundo e não é à toa. Fazemos muita força para ser assim por causa do nosso sistema tributário, que tributa excessivamente os mais pobres e desonera os mais ricos. É um modelo que funciona ao contrário do que a boa técnica diz. O certo seria preservar a capacidade contributiva. Isso quer dizer que quem pode mais tem que pagar mais. Quem pode menos deve pagar menos. Mas, no Brasil, acontece o contrário. Então, o sistema tributário acaba acentuando as desigualdades. Ele trabalha com um vetor de acumular renda ao invés de distribuir. Gastamos horas interpretando a lei e discutindo em litígio. Mas a função do Fisco não deveria ser legislar, deveria ser arrecadar e favorecer o desenvolvimento econômico. Com uma legislação boa, poderíamos trabalhar favoravelmente a economia”, analisa Spada.

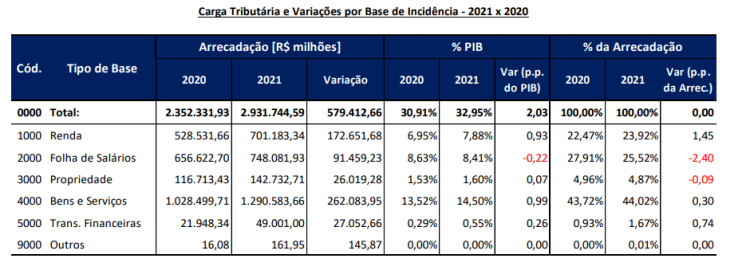

Fonte: Estudo da Carga Tributária no Brasil de 2021/ Receita Federal

Segundo a Receita Federal, aproximadamente 70% da arrecadação do ano de 2021 esteve ligada a impostos de consumo e folha de pagamento, sendo 44,02% referentes à tributação sobre bens e serviços, e 25,52% sobre salários. Spada esclarece que este tipo de tributação incide mais sobre a população com menor poder aquisitivo. “Em geral, o maior quantitativo de pessoas que recebe salário são aqueles com baixa escolaridade ou menor renda. Porque os mais ricos ganham dividendos, rendas do capital financeiro, são empreendedores e possuem outros tipos de rendimentos. Então, temos uma arrecadação muito alta ligada ao capital do trabalho e um percentual baixo que vem da renda. Além disso, o consumo, que corresponde a cerca de 45% da arrecadação, pesa mais sobre os mais pobres. O Imposto sobre Circulação de Mercadorias e Serviços (ICMS) tributa em 18%, enquanto o Imposto Sobre Serviços (ISS) tributa 2%. Nós sabemos que as famílias de alta renda consomem proporcionalmente mais serviços, e as de baixa renda gastam quase tudo com bens e mercadorias, como alimentação, remédio, energia elétrica. Então, a tributação é muito mais alta nas classes mais baixas de renda. Nosso sistema é muito injusto e possui muitas distorções que buscam atender aqueles com mais poder”, revela. O auditor complementa que a maioria dos brasileiros ricos vem de famílias abastadas. Por isso, suas fortunas são provenientes de herança. Ele pondera que a tributação sobre este patrimônio poderia ser uma forma de distribuir melhor a renda, como é feito em países desenvolvidos. A maioria dos países desenvolvidos chega a cobrar entre 40% e 50% em impostos para a transferência da herança, podendo chegar a 80% no caso da Bélgica. Enquanto isso, o percentual máximo no Brasil é de 8%.

Spada ainda observa que a complexidade do sistema tributário afasta o cidadão do tema e que, com um modelo simples, a população terá mais transparência sobre o quanto gasta em impostos. Com isso, os eleitores poderão cobrar dos governantes o retorno desta tributação em serviços públicos, políticas e bem-estar social. “A maior parte dos cidadãos acha que não paga imposto. Nós não temos uma cidadania fiscal. As pessoas só sentem a tributação quando pagam o carnê, IPVA, IPTU ou Imposto de Renda, mas elas pagam o tempo todo. A reforma tributária também contribuirá para que tenhamos uma nova consciência cidadã e consigamos construir um país próspero”, pontua.

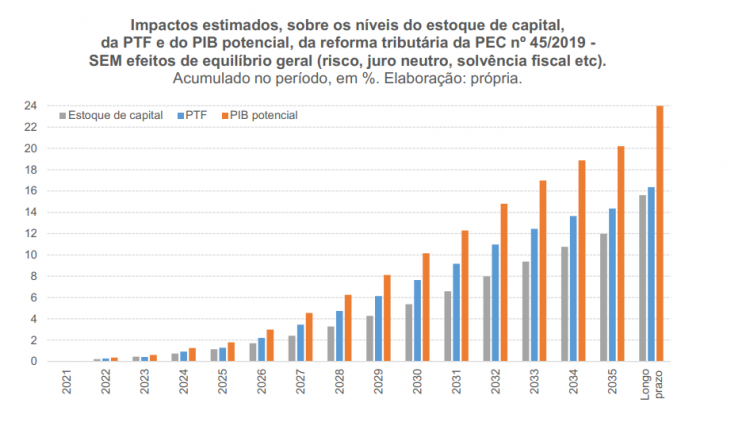

Por conta disso, a reforma tributária se torna cada vez mais urgente para resolver o problema de desigualdade no Brasil, além de melhorar a economia do país como um todo. A aprovação da medida pelo Congresso Nacional pode fazer com que o Produto Interno Bruto (PIB) do Brasil cresça 20,2% em 15 anos, de acordo com Bráulio Borges, economista e pesquisador-associado do IBRE/FGV. Ele estima que este crescimento pode chegar a 24% por conta do aumento da produtividade total e dos investimentos em ativos fixos. Além disso, o aumento da receita tributária anual pode chegar à casa dos R$ 750 bilhões em 15 anos e pouco mais de R$ 900 bilhões no longo prazo. Borges também avalia que a reforma tributária poderia resultar em efeitos indiretos, resultantes da redução do risco no país e da taxa de juros de longo prazo relacionados à redução da relação dívida pública/PIB num cenário de maior crescimento do PIB potencial.

Fonte: Bráulio Borges/CCiF/Reprodução

Rodrigo Spada complementa que três fatores são essenciais para uma reforma tributária eficiente: não-cumulatividade plena; base ampla; e tributação no destino. O princípio da não-cumulatividade prevê que não haja um acúmulo de tributação sobre bens e serviços para que a produção nacional não sofra com perda da competitividade. A alíquota do imposto incide somente no valor que for adicionado em cada etapa da cadeia de produção. Já a base ampla considera que serviços e mercadorias devem ser tratados sem diferenciação na cobrança de tributos sobre o consumo. O auditor ressalta que serviços, em geral, são consumidos com maior frequência por pessoas com maior poder aquisitivo, enquanto a compra de mercadorias é mais frequente entre a população com menor nível de renda. E a tributação no destino, ao contrário do que é realizado atualmente, determina que o imposto seja retido no Estado em que o consumo foi realizado, não naquele em que a empresa produtora/fornecedora está localizada.

“Isso diminui com a desigualdade regional e acaba com a guerra fiscal, que é um problema gravíssimo que temos no modelo atual, porque os Estados ficam tentando pegar a arrecadação do outro, ao levar as empresas para dentro dos seus territórios. Se adotarmos o modelo do Imposto sobre Valor Adicionado (IVA) com esses critérios, imaginamos que, com uma carga tributária de aproximadamente até 25%, vamos conseguir arrecadar o mesmo que atualmente, desonerando as importações e investimentos. O Brasil vai ganhar competitividade, os preços dos produtos vão baixar frente aos importados e vamos desenvolver a economia local. Além disso, teremos melhorias na distribuição da carga tributária entre as classes de renda da população”, esclarece. Ele complementa que esses fatores, somados ao mecanismo do cashback, ajudam a diminuir a tributação das famílias de baixa renda e, consequentemente, a combater as desigualdades sociais.

Comentários

Conteúdo para assinantes. Assine JP Premium.