Avanço da inflação pressiona Banco Central por alta maior da Selic; veja o que está em jogo

Copom volta a se reunir nesta terça e quarta-feira para definir o futuro da taxa básica de juros da economia brasileira, atualmente em 4,25% ao ano

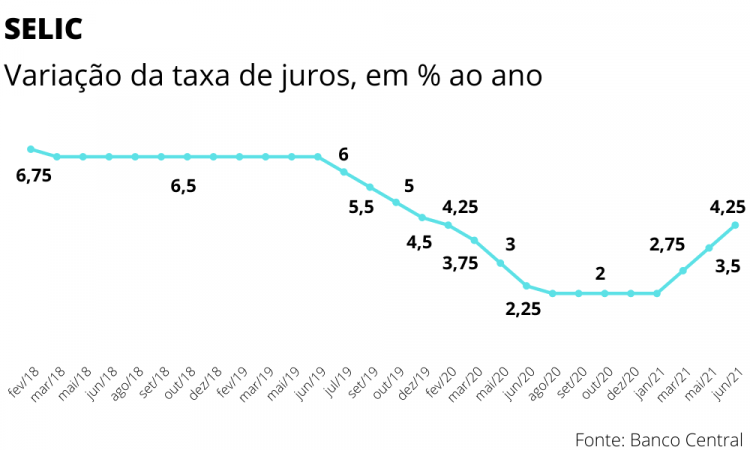

Depois de três altas consecutivas de 0,75 ponto percentual — que elevou a Selic de 2% para os atuais 4,25% ao ano —, o Comitê de Política Monetária (Copom) do Banco Central (BC) volta a se reunir para debater o futuro da taxa básica de juros da economia brasileira. O encontro inicia nesta terça-feira, 3, e encerra amanhã, com a divulgação do resultado depois das 18h30min. A trajetória de alta da inflação mais persistente do que o previsto faz o mercado projetar o acréscimo de 1 ponto percentual na Selic, levando os juros para 5,25% ao ano — patamar semelhante ao de setembro e outubro de 2019. Caso se confirme, será a alta a mais intensa desde fevereiro de 2003, quando o índice avançou de 25,50% para 26,50%. O movimento para cima deve ser mantido nos próximos três encontros, fechando a Selic em 7% ao ano, segundo dados do Boletim Focus divulgados nesta segunda-feira, 2. A taxa será congelada neste nível ao longo de todo o ano que vem, apontou a pesquisa feita pelo Banco Central com mais de 100 instituições financeiras. A próxima reunião do Copom vai ser nos dias 21 e 22 de setembro.

No comunicado do encontro de junho, a autoridade monetária sinalizou que manteria o ritmo de crescimento de 0,75 ponto percentual na reunião seguinte, mas deixou “a porta aberta” para um avanço mais robusto. O valor era considerado adequado pelos analistas, que previam a Selic entre 6% e 6,5% ao fim deste ano. O nível é classificado como neutro por não estimular nem frear a atividade econômica. Os últimos registros do Índice de Preços ao Consumidor Amplo (IPCA), no entanto, mudaram essa percepção para a necessidade de alta mais intensa. A prévia do medidor oficial da inflação brasileira foi a 0,72% em julho, o maior valor desde 2004, e acumulou 8,59% nos últimos 12 meses. O BC persegue a meta inflacionária de 3,75% em 2021, com margem de 1,5 ponto percentual para cima ou para baixo, ou seja, entre 2,25% e 5,25%. O presidente da autoridade monetária nacional, Roberto Campos Neto, já admitiu que a inflação vai fechar o ano acima do limite máximo ao projetar avanço de 5,8%, e afirmou que os trabalhos estão voltados para evitar a contaminação das perspectivas de 2022. Para o ano que vem, o BC tem meta de 3,50%, com variação entre 2% e 5%. O carrego da pressão inflacionária de 2021 começa a prejudicar as estimativas para o próximo ano, com a elevação da estimativa do IPCA para 3,81% no Boletim Focus desta semana, ante expectativa de 3,70% há um mês.

A inflação vem em ritmo de escalada desde o segundo semestre de 2020. O IPCA encerrou o ano passado com alta de 4,5%, o maior valor desde 2016. Para o ex-presidente do Banco Central, Henrique Meirelles, no curto prazo, a pressão inflacionária preocupa, mas o BC possui tempo e ferramentas para reverter o processo. “De um lado, a inflação é o resultado muito da desorganização da cadeia produtiva em função da pandemia. Precisa haver uma quebra desse processo na medida que haja a regularização da atividade econômica com a vacinação. O Banco Central tem condições para fazer isso”, afirmou em entrevista à Jovem Pan. “O Banco Central tem que tomar uma atitude firme. Está se falando no aumento maior de juros. Tem que fazer o que for necessário para controlar e dar confiança”. A energia elétrica assumiu o papel de principal vilã da inflação com o encarecimento da taxa extra da fatura em meio à pior crise hídrica dos últimos 90 anos. O índice também é pressionado pelo encarecimento das commodities, sobretudo os combustíveis e os alimentos. O cenário inflacionário de 2022 ainda deve ser impactado pela forte volatilidade do câmbio em meio ao processo eleitoral. A retomada do setor de serviços a partir do avanço da imunização da população contra o novo coronavírus também é apontada como ponto de pressão na variação dos preços. Por outro lado, a normalização da cadeia produtiva, após a falta de insumos que afetou a indústria em 2020 e início deste ano, e a acomodação da oferta e procura — ambos fenômenos da crise sanitária sobre a economia — tendem a tirar parte da força do IPCA.

Os juros são usados pelo Banco Central como uma ferramenta para tentar controlar a inflação, pois a alta ou a queda dos juros influencia o consumo das famílias e a tomada de crédito no país. De modo geral, quando a inflação está alta, o BC sobe os juros para reduzir o consumo e forçar os preços a cair. Quando a inflação está baixa, o BC derruba os juros para estimular o consumo. A Selic tem influência em todas as taxas de juros do país, como a dos empréstimos, financiamentos e das aplicações financeiras. Quando o BC altera a meta da Selic para baixo, a rentabilidade dos títulos atrelados a ela cai e, com isso, o custo dos bancos também diminui. Assim, uma redução da Selic, por exemplo, deve fazer com que os juros cobrados pelas instituições financeiras em empréstimos também caiam. O contrário ocorre quando a Selic sobe: o custo dos bancos aumenta e eles passam a cobrar mais pelos empréstimos.

Comentários

Conteúdo para assinantes. Assine JP Premium.