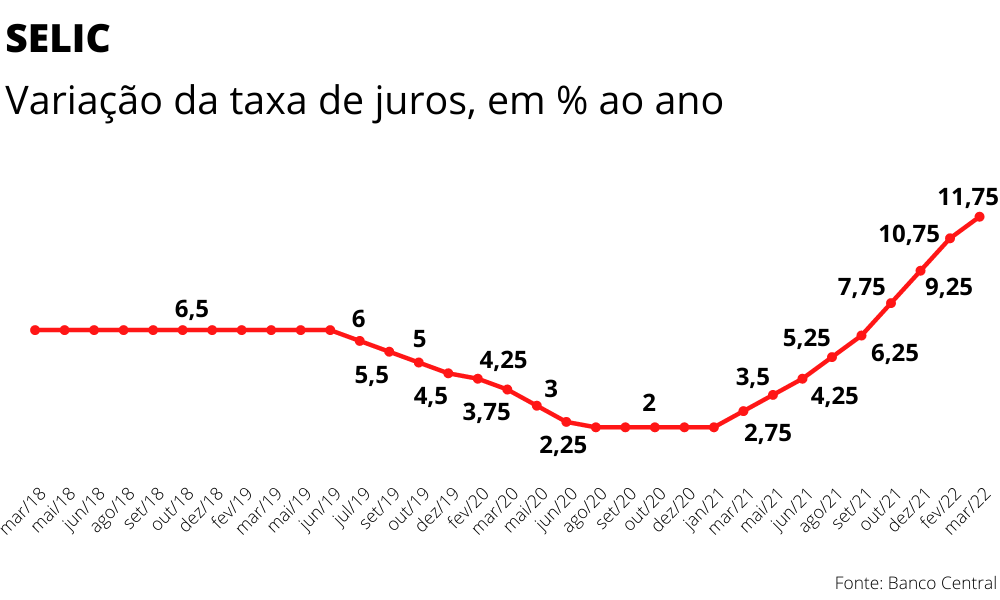

Banco Central eleva Selic a 11,75%, mas reduz ritmo de alta dos juros

Autoridade monetária acrescenta 1 ponto percentual — dose menor em relação aos últimos três aumentos de 1,5 ponto —, a despeito da intensificação das pressões inflacionárias pela guerra

O Comitê de Política Monetária (Copom) do Banco Central (BC) elevou a taxa básica de juros da economia brasileira de 10,75% para 11,75% ao ano nesta quarta-feira, 16. O acréscimo de 1 ponto percentual confirma a redução do ritmo de alta em relação aos últimos três aumentos de 1,5 ponto. A decisão foi tomada por unanimidade pelos sete membros do colegiado. A intensidade da dose veio em linha com o esperado pela maior parte do mercado financeiro, a despeito das novas pressões inflacionárias causadas pela disparada das commodities, principalmente petróleo e alimentos, em reflexo à guerra no Leste Europeu. O ajuste do BC coloca a Selic no maior patamar desde abril de 2017, quando estava a 12,25% ao ano. Este foi o nono aumento consecutivo na taxa de juros, que em um ano recebeu o acréscimo de 9 pontos percentuais. O atual ciclo de alta iniciou em março de 2021, quando a taxa passou de 2% — o menor nível da história — para 2,75%. O Copom volta a se reunir entre os dias 3 e 4 de maio.

Em nota, a entidade afirmou que deve fazer novo ajuste de 1 ponto percentual no próximo encontro, elevando a Selic a 12,75% ao ano. “O Copom enfatiza que os passos futuros da política monetária poderão ser ajustados para assegurar a convergência da inflação para suas metas, e dependerão da evolução da atividade econômica, do balanço de riscos e das projeções e expectativas de inflação para o horizonte relevante da política monetária.” A autoridade monetária informou que o atual ritmo é compatível para trazer a inflação para as metas de 2022 e 2023, mas que diante da desancoragem das expectativas para prazos mais longos, “é apropriado que o ciclo de aperto monetário continue avançando significativamente em território ainda mais contracionista”.

Ao comentar a recente disparada das commodities, o Banco Central afirmou que “o momento exige serenidade” para a avaliação da extensão e duração dos choques. Parte do mercado defendia alta de 1,25 ponto percentual ou a manutenção da dose de 1,5 ponto percentual como forma de controlar a disseminação dos reajustes, principalmente dos combustíveis, pela cadeia de atividades. “Caso esses se provem mais persistentes ou maiores que o antecipado, o Comitê estará pronto para ajustar o tamanho do ciclo de aperto monetário. O Comitê enfatiza que irá perseverar em sua estratégia até que se consolide não apenas o processo de desinflação como também a ancoragem das expectativas em torno de suas metas”, informou.

Pela pressão do cenário doméstico, o colegiado voltou a citar a política fiscal como fonte de risco para a desancoragem das expectativas, “mas considera que esse risco está sendo parcialmente incorporado nas expectativas de inflação e preços de ativos utilizados em seus modelos”. O BC também chamou a atenção para a adoção de políticas fiscais que elevem o poder de consumo e piorem a trajetória das contas públicas como fatores que podem impactar o controle inflacionário. Recentemente, a equipe do ministro Paulo Guedes (Economia) defendeu o aumento do Auxílio Brasil, o benefício de parcelas mínimas de R$ 400 pago para 17,5 milhões de brasileiros, como forma de mitigar os efeitos da alta dos combustíveis entre os mais vulneráveis.

O mercado espera que a Selic encerre o ciclo de alta a 12,75% ao ano, segundo projeção do Boletim Focus, a pesquisa semanal do BC com mais de uma centena de instituições, publicado nesta segunda-feira, 14. Em 2023, a taxa recuaria para 8,75% ao ano. As expectativas foram revisadas para cima nesta semana após o mega-aumento dos combustíveis às distribuidoras anunciado pela Petrobras há uma semana. O choque dos juros é fundamental para a autoridade monetária conter o avanço da inflação, que deve se intensificar com a disseminação dos efeitos do conflito entre Ucrânia e Rússia na cadeia global. O aumento da Selic, porém, causa a desaceleração da economia pela taxa ser usada como base para empréstimos e financiamentos.

A projeção do mercado financeiro para a inflação em 2022 saltou de 5,65% para 6,45%, segundo projeções para o Índice de Preços ao Consumidor Amplo (IPCA) publicadas no Focus. Para 2023, a estimativa foi revisada de 3,51% para 3,7%, enquanto a projeção de 2024 foi de 3,1% para 3,15%. A nova estimativa para a inflação deste ano — a nona mudança consecutiva para cima —, afasta ainda mais a confiança do mercado na capacidade de a autoridade monetária cumprir a meta em 2022, de 3,5%, com margem de 1,5 ponto percentual, ou seja, entre 2% e 5%. Caso se concretize, será o segundo ano seguido que o teto imposto pelo Conselho Monetário Nacional (CMN) é estourado. Em 2021, o IPCA encerrou em 10,06%, quase o dobro do limite de 5,25%.

Para analistas, o BC já abandonou as expectativas para 2022 e agora foca em deixar a inflação abaixo do teto em 2023, ano em que a autoridade monetária vai perseguir a meta de 3,25%, com limites de 1,75% e 4,75%. A inflação foi a 1,01% em fevereiro, o maior patamar para o mês em sete anos, e somou 10,54% em 12 meses. O resultado, no entanto, não consta com os reflexos da disparada das commodities. A ampliação da queda do barril de petróleo nesta quarta-feira joga mais instabilidade no cálculo do Banco Central. O preço do tipo Brent, usado como referência pela Petrobras, ficou abaixo de US$ 100 pela primeira vez desde a intensificação dos combates na Ucrânia, no final de fevereiro. O alívio, causado principalmente pela volta de lockdowns na China, ocorre pouco mais de uma semana após a cotação bater o pico de US$ 139.

Comentários

Conteúdo para assinantes. Assine JP Premium.