Alta da Selic prejudica recuperação econômica e não se justifica, dizem entidades

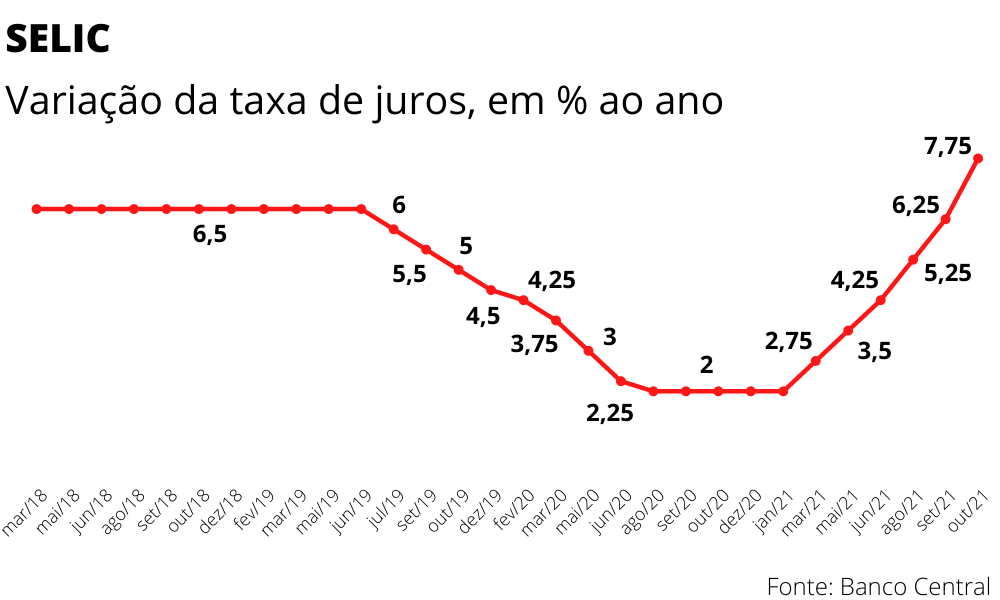

Em decisão nesta quarta-feira, 27, o Copom elevou a taxa básica de juros de 6,25% para 7,75% ao ano

A elevação da taxa Selic para 7,75% ao ano recebeu críticas de diversas entidades do setor produtivo. Em geral, há a preocupação em aumentar o risco de recessão econômica para o ano que vem. A Confederação Nacional da Indústria (CNI) informou, em nota, que a decisão prejudica a retomada do emprego e a recuperação da economia. A entidade aponta que os aumentos anteriores já começaram a ter reflexos na economia, com desaquecimento da atividade econômica. Assim, a alta na taxa deve desestimular o consumo para desacelerar a inflação. Ao mesmo tempo, a Associação Comercial de São Paulo vê aumento de custos para o comércio e o setor produtivo em geral. Ela considera que a decisão do Copom não se justifica, já que os preços estão sendo pressionados por problemas de oferta, como alta nos combustíveis e na energia.

A Federação das Indústrias do Rio de Janeiro (Firjan) informou que acelerar o ritmo de aumento da Selic foi precipitado e poderá comprometer a recuperação econômica, ainda fragilizada. A entidade acrescenta que a aprovação das reformas administrativa e tributária se faz “inadiável e inegociável” para manter as contas públicas equilibradas e resgatar a confiança dos empresários. A próxima reunião do Copom, a última do ano, está agendada para os dias 7 e 8 de dezembro. Em nota, o colegiado já informou que deve reajustar o índice em 1,5%, fechando o ano no patamar da Selic a 9,25%.

Em entrevista à Jovem Pan News, o economista Cláudio Frischtak afirmou que o aumento da taxa Selic foi inevitável. “Dado a inflação elevadíssima em 12 meses acima de 10%, a perspectiva de fechar o ano com uma inflação próxima de 10% e, além disso, 2022 a inflação possivelmente vai mais uma vez furar o teto da meta, o Banco Central tem que agir, não há outra alternativa”, disse, apontando que o Banco Central está tentando reduzir o impacto para 2022 e 2023.

*Com informações do repórter Fernando Martins

Comentários

Conteúdo para assinantes. Assine JP Premium.